һ��˭���ṩppp���ʵ�������

�������з�����2017���ϰ������ͳ�����ݱ��棬2017��6�·�������ʹ�ģ�����ۼ�Ϊ11.17����Ԫ��������ͬ�ڶ�1.36����Ԫ��������ҵծȯ��ƱΪ������ֱ������ͬ�ȼ�����2.27����Ԫ��ռͬ��������ʹ�ģ������0.9%�����������Ȼ��������ʵ���������

2017��8�·ݡ��Ĵ�ʡ������PPP��Ŀ���ʳɱ���Ϣ������һ���ᵽ����������ص�42����Ŀ�У��������ṩ���ʵ���Ŀ����37����ռ��88.1%�����У����д�����ҵ�����ṩ���ʵ���Ŀ�ϼ�23����ȫ���Թɷ�����ҵ�����ṩ���ʵ���Ŀ�ϼ�4����������ҵ�����ṩ���ʵ���Ŀ�ϼ�10�����ɷ�����ҵ���ڻ����ṩ���ʵ���Ŀ����5����

��������Ŵ��ṩ���ʽ��ģ�ϴ��ʱ��ϵ͡����ϳ��������������ɴ����Ʋ���ȫ��PPP�����������Ŀ�У�������80%��ͨ�������������Ŀ���ʽ�����

Ϊ���������ʹ��ߣ����ա������ʹܵȣ�û�г�ΪPPP��Ŀ���ʵ����������ݱ����ĸ�����ıȽϣ��ɽ������·�����

| ���� | ȯ�� | �ʹܼƻ� | ���� | |

| �ʽ�۸� | �ɱ��Ը������� | �ɱ��Ը������� | �ɱ�Զ�������� | һ����4.5%-6% |

| ���� | �ɳ���20-30�� | һ�㲻����10�� | һ�㲻����5�� | һ����10-20�� |

| ���տ��� |

ԭ����Ҫ���ṩǿ���� |

�������������ϸߵģ����Բ������÷�ʽ�� |

ԭ����Ҫ���ṩǿ���š� | ���Բ������á�Ӧ�տ���Ѻ�ȷ�����ʱ�������ʽ�����Ŵ�ʩ�� |

| Ͷ��Ҫ�� | ���Ҽ���ʡ���ص���Ŀ������ʱ���������������AA+;������ծˮƽ�ϵͣ�����Ϊ���м�������������Ŀ�� | ��������һ��Ҫ��������AA�����ϣ����й�ģ���ܸ��ڹ�˾���ʲ���40%�������㼶�ߡ���Ŀ���ͺá� | ������ʱ�Ҫ��ϸߣ������������������� | ��������PPP��Ŀ�ۺ���Ϣƽ̨����Ŀ�㼶����Ϊ���ؼ���Ŀ����������Ԥ�����벻����15��Ԫ�� |

���ȣ����ڹ��Ҷ�PPP��Ŀ�������ϵĴ���֧�֣�ʹ��Խ��Խ��Ĺ����������뵽PPP��Ŀ��������ֵ��г�����ʹ��PPP��Ŀ�Ļر���Խ��Խ�ͣ�����������ʱ�����Ŀ����ʱ�����Ὣ�ʽ�۸���Ϊ��Ҫ�ο�����ˣ�����������ͬ�ȵ������£������ʽ�����ͳɱ������Ƴ�Ϊ����ʱ����ʵ���ѡ��

��Σ�ͨ���Թ�����ҵ���кɷ�����ҵ�����������ߵ��ռ��ͱȽϣ����ѷ������ж��������㼶�Ͳ���ʵ����Ҫ��ҲԶ�����������ڻ�����������ʾ��������ҵ���ж����ؼ���Ŀ������������Ԥ�����벻����15��Ԫ�������ԭ�����ǿ�����ġ���һ��ʹ���д�����������ʹ���������Ÿ���ѡ��Χ��

���Ŀǰ����PPP��Ŀ������ʱ���������Ϊ������ҵ����������ҵ���ڳ��ڴ��ڸ߸�ծ��ˮƽ�������PPP����ʱ�ͻ������Ŀ��˾��ծ��������Ҫ�����ҹ���ҵ������Ƿ�ӵ�ж���һ����ҵ�Ŀ���Ȩ��Ϊ����ϲ�������ǰ�ᡣ������Ȩ��Ҫ���ĸ�����������ռ��������Ȩ�������ж�������Ȩ������Լ���������й���Ȩ����˾�³̻�Э����ȷ�涨�ܹ��Բ���;�Ӫ����ʵʩ���ƣ��ڶ��»�����ƻ����ܹ����Ʊ�Ͷ�ʵ�λ��

Ϊ���������������֣�����Ŀ��˾����ʱ���Բ������ô����Ӧ���˿���Ѻ���ϵķ�ʽ���г���������������һ���棬��������ʱ�������Ŀ��˾���δ�ṩ�������ʲ��е��������Σ��ڱ����в���Ϊ���и�ծ��ʾ����һ���棬��Ŀ��˾�ڳ���֮����������������֮�⣬����ʱ���ͨ������������еȷ�ʽ��Ϊ��Ŀ��˾�ǿعɹɶ�������ʱ��������п���Ȩ�����ɴﵽ����Ҫ��

�������ж�PPP��Ŀ��ع�ע��

ͨ��˵�����е�ʹ�������ʽ�����������ʽ�������ͳɱ����ʽ������ʽ����߳ɱ����ʽ��������Ĺ�����Ӯ����Ϣ����������Ŵ������һ��ծȨ������Ϊ�����ге����������գ�ȡ��ȴ�����Ĺ̶����棬��һ�ص�����������ע�ʽ�ķ��ճ̶ȣ����ų��Ŀ����ܷ�ʱ�����ջء�

ͨ���ռ��ͱȽϸ������е����е�PPP��Ŀ�������ߣ������ܽᣬ���еķ�ع�ע����Ҫ������8�㣺

��һ��PPP��Ŀ�ĺϹ���

���ж�PPP��Ŀ�Ϲ��Ե�ǰ�����ʱ��Ҫ������4�����棺a.��Ŀ����PPP��Ŀ�ۺ���Ϣƽ̨�⣻b.��Ŀͨ��ʵʩ������������ֵ�Ͳ����������������ϵ���֤��������ͬ����������ز�������ͨ����c.��עPPP��ͬ�ĺϹ��ԣ���ͬ�б�����ȷ����ÿ��֧���Ŀ����Ը��Ѻ���ά��Ч������������ط���������Ԥ�������d.�������ѵ��ܽ���ܹ��������н�Ϣ��

��������Ŀ���ϵ�������

���������������ռ��ͷſ�ǰ����Ҫ����Ŀ������������صȸ�����������Ҫ����ȫ���Ϸ�����Ч����ȡ�ÿ�����������ȫ�������ļ���

�������ʽ�������

����Ϊ�˶���Ŀ�����������̽��в���ල��ȷ��ר��ר�ã���ʱ������Ŀ��Ӫ�����ͨ����Ҫ����Ŀ��˾�����п�����ܻ���������˵��ǩ���ʽ���Э�飬��������˻���Ҫ���ʱ����Ͷ���֧������ͨ����ܻ�������δ�������˻���֧�����˻��������������������˻�Ϊ�������ѵ��տ������˻��ı���辭������ͬ�⡣

���ģ���Ŀ���Ŵ�ʩ

����Ŀ��δ������Ȩ��Ӧ���˿�����Ȩ��ȫ����Ѻ�����У���ͨ���й����������������ĵ�Ӧ���˿���Ѻ�Ǽ�ϵͳ������Ѻ��ʾ��

���壩�����㼶����Ŀ����

������ѡ����Ŀʱ����ע����Ŀ�����ͣ������ע���������IJ���ָ���ծ��ָ�ꡣһ����˵�����жԵ�����������Ԥ���������Ҫ����15��Ԫ���������ж���һЩƫ�õ���Ŀ���ͣ���ˮ�������������������㽭�������������������һ���ſ�����������Ԥ������Ҫ������Ŀ������Դ���棬����������������Ŀ���ս�С��ͨ����Ϊ���е���ѡ��Ŀ������Ŀ���ͷ��棬��������Ŀ�깤���ս�С����ѧУ��ҽԺ������Ժ�����÷���������Щ��Ŀ���������������̣����Ի�����Դ���б��ϣ�������Ȼ���ӷ��ġ�

�������깤���պ��������÷���

�������õ����ֳ�������Ŀ��Ӫ�ڣ�һ����Ŀ�깤�������⣬����ĿΥԼ���սϴ��������ע����ʱ��Ľ�����������Ŀ�ʽ�ij������������֮�⣬���л���ע���������÷��գ���������Խ�á��㼶Խ�ߡ���Ŀ����Խ�ã����������÷���Խ�͡�

���ߣ�����Ԥ��ͳ����˴����

��Ŀ��Ӫ�ڿ�ʼ�����谴PPP��֧ͬ�������Ը��Ѻ���ά��Ч���ѡ��й�ʵʩ������Ҫ����Ӫ��ǰ���ڸ���Ŀ��Ԥ����ƣ����ύ�����ֳ���Ԥ�㱨�档һ��Ԥ�㱨�澭�˴�������ͨ�����������ѵķ��ս����͡�

���ˣ��ڶ�������Դ�Ŀ���

���г��ڳ�ծ���յĿ���������Ŀ��������ͨ����Ҫ������ʱ����ṩ�Ϸ�����ֵ����Ч�ĵ���Ѻ��������ʵ�д��������ı�֤���������ȷʵ�����ṩ������Ч�ʲ���Ѻ��֤�����ģ��ɲ���Ԥ��������Ѻ��������Ҫ�������Ŀ��Ͷ�ʳ���������Ͷ�ʣ���ȱ���ʽ��ɹɶ���Ͷ�����������������н�

��������Ҫ�������㡢��Ŀ���������

����2017����ҵ���г��ߵ�PPP�����ļ��ж�PPP��Ŀ�������Ҫ���Ҫ�����������ֹ�����ҵ���С��ɷ�����ҵ���кͲ��ֳ�����ҵ���ж������PPP��Ŀ����Ҫ������±������ȫ����Χ��PPP��Ŀ�ֲ����������㼶�Ͳ���ʵ������Ŀ���ޡ�����ʱ��������ʡ�����ʱ����Ƿ��������Ƿ�����˴������ļ�6��������з�����������������ע���ʵ��PPP��Ŀ�ܷ�������������Ҫ����бȽϣ��ó���Ŀ��������ѵĸ�Դ���ڣ��Ӷ������Ӧ������ͽ��顣

| ������������Ҫ�� | ��Ŀ��Ҫ�� |

| �����㼶 | �����ؼ������ϡ� |

| ����ծ���� | �����ؼ�������100%�����м�������120%��ʡ����У���ֱϽ�С��ƻ������У�������150%�� |

| �������� | �����ؼ��ط�������������Ԥ����ò�����15�ڣ����м������ϲ�����50�ڡ� |

| ����ʱ� | ���ط���������ѡ�����й�˾������������ḻ������״�����õ���ҵ����С��Ӫ��ҵ�������롣 |

| ��Ŀ���� | �ص�֧�ַ����˲㼶�ϸߵ���Ŀ���ص�֧�ֹ��Ҽ���ʡ��PPPʾ����Ŀ���ص�֧���������ѡ�������ȱ�ڲ�����Ŀ���ص�֧�����Ч�����ԡ�������ҵ�����������Ŀ�� |

| ��Ŀ���� | ԭ���ϲ�����15�ꡣ |

| ����Ŵ�ʩ | ����������ɲ�ȡ���÷�ʽ���������ҵԭ������Ҫ�ṩ������ |

| �˴�����ͬ��֤���ļ� | ����������˴������ļ�����ǿ��Ҫ����Ƿ�������Ҫ�������ṩ�˴������ŵ�����ļ��� |

| ��� | Ҫ����Ŀ��ȫ��PPP�ۺ���Ϣƽ̨��Ŀ�⡣ |

| ���������� | ȫ�����ص�ֲ��ڶ����غ�������ֱϽ�С��ƻ������еȡ� |

��һ���б���Ŀ��������Ԥ������VS����Ҫ�����ʵ��

��������������Ҫ������б���Ŀ����������������Ԥ�����뿴������ҵ���ж������㼶Ҫ���Եؼ��м�����Ϊ�����������ؼ���Ŀ��Щ������Ȼ�����룬�ڲ���ʵ����������ծ�ʷ���ȴҪ��ϸߣ�����ɷ�������Ҫ��ծ�ʽ���Դ�������ؼ�����ֱϽ�С���ʡ��������Ͻ�����أ������ģ���Ӧ�ط�GDP������500��Ԫ���ط������ۺϲ�������100��Ԫ���������ϡ��������ؼ���������Ԥ��������100�����ϵĽ���63�ҡ���ծ���ʷ��棬������ʾ��������Ҫ�������ؼ�ծ���ʲ��ø���100%�����м������Ͽ��Էſ���120%����150%��

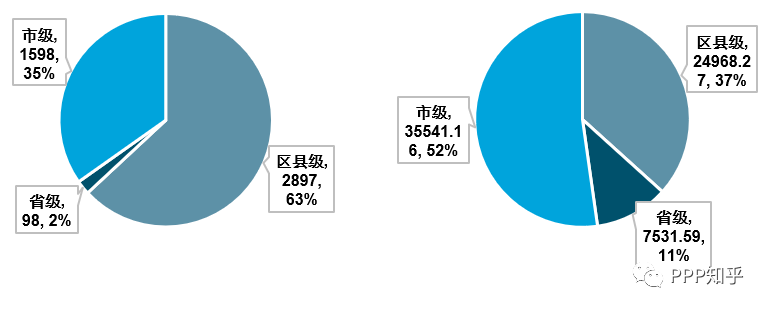

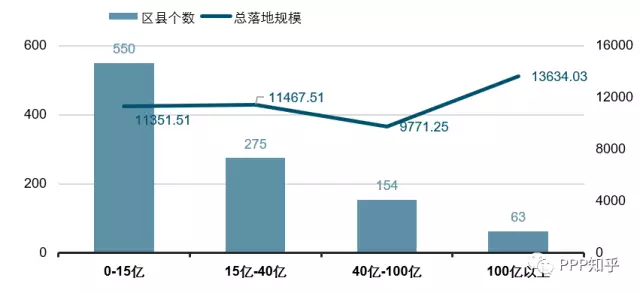

ͼ1Ϊ2016���������ƽ̨����������ʾ��ʵ�������Ŀ�������ؼ���Ŀ����ռ��63%���ܽ��Ϊ24968.27��Ԫ�����ռ��37%��ʡ���м���Ŀ����ռ��37%���ܽ��Ϊ43072.75��Ԫ�����ռ��63%��˵����������Ŀ��Ȼ�����൫ƽ���б����С��ͼ2Ϊ��ͬ�ȼ���������Ԥ����������طֲ������й���Ԥ���������15�ڵ������ؼ���550�ң�ռ�����б������صı���Ϊ52.78%��������һ�����ϵ��б���Ŀ���ڵز���ʵ��ƫ����Ҳ����˵���������ؼ���Ŀ�����������Ƿdz����ѵġ�

ͼ1��ȫ����Χ�������Ŀ�����ȼ�

ͼ2����ͬ�ȼ�����Ԥ���������ظ����������Ŀ��ģ

�������б���Ŀ����VS���д�����Ŀ����

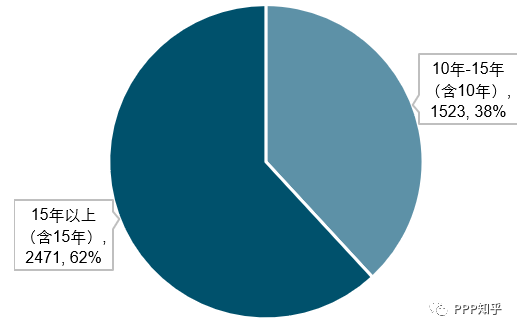

�����������⣬�������жԴ��������Ҫ����10�꣬����10��������������б��������������15�ꡣ

ͼ3ʵ����ص���Ŀ������ʾ����ֹ2017��9�·ݣ��б���Ŀ������10�굽15��Ľ���1523����ռ��38%������Ŀ����������15�꣬���ﵽ���ж����������Ҫ�������PPP��Ŀ�������������������д��������Ѷȡ�

ͼ3����ͬ���������Ŀ�������

�������б���������VS��������ƫ������

��������ҵ��������ֲ���Χ�Ϲ��⣬�ɷ�����ҵ������Ҫ�������ж���������������ҵ��������������Ҫ���ܲ�����ʡ�ݺ��غ�������С������������������ж�������Ϊ���������������������������ء��ຣ�����ĵ�ʡ�ݶ��ڲ��ֹɷ��������������������ŷ�Χ��

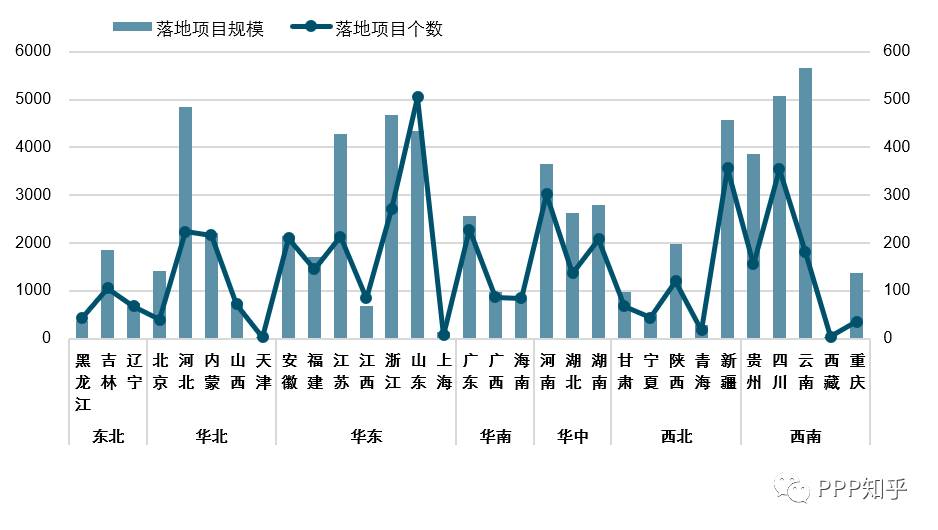

��ͼ4��������ֹ2017��9�·ݣ��б���Ŀ��������ǰ�ĵ�ʡ�ݷֱ���ɽ�������ϡ��½����Ĵ����б��ģǰ������ʡ�ݷֱ��Ǻӱ������ϡ��Ĵ����½������б����������������������������ϡ��Ĵ����½����������б������ͽ�����ȫ��ƽ��ˮƽ����Щʡ�ݵĽ��ڻ����ֲ����٣�����������ʵ�����������ж��������������б���Ŀ�ſ�Ҫ������ϸ�

ͼ4����ͬ�������PPP��Ŀ���

���ģ��б�����ʱ�������VS���ж�����ʱ���Ҫ��

����ҵ�������������ж���������Ҫ���������ʽ�ʵ��ǿ�����������ϸߡ�����ָ�����õ�����͵ط�������������Ŀ�������ѡ��������Ӫ��ҵ��������ҵ�Լ�����ʱ�����PPP��Ŀ���о������ҵҲ���Գ�Ϊ������PPPҵ���ϵ��������壬����С����Ӫ��ҵ�����������ſ�Ķ������ʲ��ṹ����ҵ�����⣬���л���ע��ҵ��ʩ�������������Ŷ�ˮƽ�Լ�������ȫ�������

ͼ5�б���Ŀ����ҵ������ʾ�������б���ﵽ33307.72��Ԫ��ռ��49%���ط������б���Ϊ17506.74��Ԫ��ռ��26%������Ӫ��ҵ��ռ��25%�����Ϊ16782.35��Ԫ�����б�������������Ӫ��ҵ�б������ﵽ2199����ռ��48%��˵����PPP��Ŀ�б��У����ڹ�ģ�ϴ����Ŀ����͵ط�����ƾ������������ƻ�ʤ����Ӫ��ҵֻ�ܾ�����Ͷ��ģ��С��PPP��Ŀ����PPP��Ŀ�����У����г��˹�ע��Ŀ��ģ��С֮�⣬���ӹ�ע����ʱ����Ƿ�Ϊ�����ط�����ͨ������£����ж��������ط���������PPP��Ŀ�������߸�Ϊ���ɡ�

ͼ5����ͬ�������ʱ����б�������ռ��

���壩��Ŀȱ��ǿ����VS����Ҫ���ṩ����

����PPP���ʺ�ͬ����Ŀ��˾������ǩ��������������������ص㡣�����������ʱ����Ҫ����ĿӦ���˿�����Ȩ��Ѻ�⣬����Ҫ������ʱ����ṩ������������ʱ���Ϊ�����ʲ���ծ�ʡ����ո���Ȳ�Ը�ṩ���������г��ڷ�ؽǶȲ�Ը�е����ô�������IJ�ȷ���Է��գ����˫����ì�ܵ��Ϊ�ֽ�PPP��Ŀ��������ѵ����ڡ�

2017��8�·ݳɶ�·�Ź�˾��Ϊ��Ը�ṩ����������Ҫ�������ߵ����ļ�֮��δ�ܴ��һ�£����³ɶ�·�����˱�������ǩ���ļ�ֵ82�ڵĸ��ٹ�·��Ŀ��BOTģʽ��������ʧ�ܶ����˫��Э�顣

������������Ը����֤���ļ�VS����Ҫ�������г��ڹ滮

������ӡ���ġ�����ӡ������������ʱ�����ģʽ����ָ�ϣ����У���֪ͨ���й涨“��Ŀ��ͬ���漰������֧������������Ӧ����г��ڲ����滮ͳ��ǣ�����ͬ������Ԥ�㣬����Ԥ�������ع涨ִ�С�”��������̨�ġ�����������ʱ�������Ŀ��������������ָ֤����Ҫ��“ͨ����֤����Ŀ��������������Ӧ���ڱ������Ԥ������ڲ����滮ʱ������Ŀ����֧����������Ԥ��ͳ�ﰲ�š�”

�����ж����������ѺͲ����������PPP��Ŀ�������Ƕ������������ڷ��տ��ǣ�Ҫ����������Ҫ�����˴�ί����������Ԥ���֤���ļ���֤������������Ŀ��֧�������������ڲ����滮�Ϳ����Ԥ�㰲���С��������������������ѻ������ȱ�ڲ�����Ŀ����Ŀ��˾�ṩ�Ĺ�����Ʒ�����������Ч�ҹ������������ɹ����������е��������Ρ�����˴�ί����ߵ������ļ�����Ŀ���ʽ����������ã�������ʱ�������ʱ�ܹ������ڽ�����Ŀ���ʳɱ���

��87���ij�̨֮���ֵ����������ij����˴�ί�������Ԥ���֤���ļ��ᱻ�϶�Ϊ����ծ����˲��ٳ��ߡ����ж��ڲ��߱��˴�ί�������ŵ������Ŀ�����ϻ��������ƣ�Ӱ������ʱ��������ʳɱ�������������Ŀ����ز���ΥԼ��

�ġ�PPP��Ŀ������Ӧ�����ƽ�����ì�ܵ�

��һ����עPPP��Ŀ�ĺϷ��ԣ��Ժ�ͬ��ʽԼ������֧������

���ȣ��������Ż����PPP��Ŀ�������������֧�����Σ��������û�б�Ҫһ��Ҫ��������֧�������г��ڹ滮��Ԥ�㣬ֻҪPPP��Ŀ����92�������г���������֧��������Ȼ�����Ԥ������ij�����Σ�����ʱ���Ӧ��PPP��Ŀ��̸ͬ�й�������ȷԼ����Ŀʵʩ����Ӧ��֤��PPP��Ŀ��صIJ���֧�������������Ԥ�������Լ����Ӧ��ΥԼ���Ρ�������к�����ʱ�����Ӧ������Ŀʵ���ƽ��У���ʱ�˽�ÿ���������Ԥ����������ȷ��PPP��Ŀ������Ȳ���Ԥ�㡣

��������עPPP�������̺Ϲ��ԣ����������㼶����Ԥ������

PPP��Ŀ��ʵ�����ʹ����У����ж��������㼶�ϵ͵�PPP��ĿҪ������ϸ���Ҫ���������߳�ŵ����Ԥ����ļ��⣬�����Ĺ���Ԥ�������ծ��Ҳ�������ж�����ΥԼ���յ����ݡ����淶��PPP��Ŀͨ�������бꡢ�����Ϸ��Ϲ�ɹ�������ͨ��������ֵ���ۡ���������������֤��ʵʩ�������ļ���������������PPP��Ŀ�����������������Ϲ棬������������ʱ���û�з��ɷ��ա���ˣ����ж�����ȫ�Ϸ��Ϲ��PPP��Ŀ���ص��Ľ�����Ӫ�ں�����ΥԼ�����ջر�Ϣ�����⡣

��������עPPP��Ŀ�ֽ�������������ʱ�����������

����ʱ����PPP��Ŀ��������Ŀ��˾������ҪĿ���������Ʋ����յĸ��롣��ʵ���н��ڻ��������Ŀ��˾��������Ҫ����ʱ��ṩ�������������Σ�ʹ��Ŀ��˾������ʱ���ʵ�����������ϵķ��ո��롣������һ���⣬���ڻ���Ӧ�ı�ԭ�еķ��տ������PPP��Ŀ������Ӫ�ں�����Ӧ�������ע��Ŀ��˾���������ֽ����Ƿ��ܸ��Ǵ��Ϣ��

���ģ���ע����ʱ���PPPרҵ��������������ʱ��ɶ�����

�������ж�PPP��Ŀ�������ߵķ�������������а�����͵ط�������ΪPPP��Ŀ������ص�ͻ�������������PPP��Ŀ�Ͼ���ḻ��רҵ������ǿ����Ӫ��ҵ������Ӧ����ע��PPP��Ŀ��ǿ��ʩ����������ҵ���������ʱ����ḻ�Ĺ�������������ʩ��Ŀ�Ľ������Ӫ�����ܹ�������Ŀ��������ɣ��������ܴﵽ������Ч���ˣ������������ʱ���ΥԼ���⡣���ң�PPP��Ŀ���������ųɹ����������ʱ���Ҳ�ܹ����õı�����Ŀ���̵ĺϷ��Ϲ档

���壩�����г������ʹ��ߣ��������������

��������Ӧ���������Ϲ��������ʽ��籣���ʽ��籣�ʽ�Ƚ��ڻ������Ӵ����PPP��Ŀ�����ȡ���Ϊ���պ��籣���ʽ���������д�����˵�������������ɱ��ϵ͵����ƣ��ܹ����õ�ƥ��PPP��Ŀ�����PPP��Ŀ�������ʲ��ߡ����ϳ����������⡣

������������110102001594��

������������110102001594��